Netopalk või brutopalk?

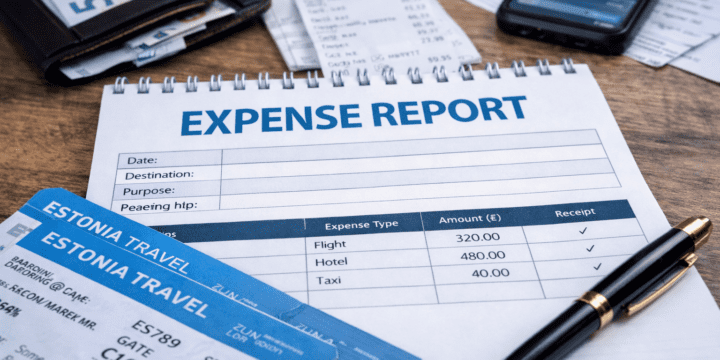

Maksumuudatustega võib kaasneda palgafondi muutus Töösuhetes tekib sageli küsimus, kas töötasu lepitakse kokku bruto- või netosummana. Kuigi praktikas kohtab endiselt netopalga kokkuleppeid, on raamatupidamislikust ja maksunduslikust vaatenurgast kõige korrektsem ja turvalisem alati brutopalga kokkulepe. Eriti oluline muutub see olukorras, kus maksureeglid muutuvad ja mõjutavad otseselt nii töötaja netosissetulekut kui ka tööandja palgafondi. Mida näeb ette tööõiguslik ja maksunduslik raamistik? Töölepingu seaduse kohaselt tuleb töötasu kokku leppida brutotasuna. Brutotasu on alus, millelt arvestatakse: tulumaks, sotsiaalmaks, töötuskindlustusmaksed, kogumispensioni makse (II sammas). Kui töölepingus on kirjas netotasu või on suuliselt kokku lepitud „kätte saadav palk“, nihkub maksukoormuse risk tööandja kanda, sest maksude muutumisel tuleb netosumma säilitamiseks brutotasu ümber arvutada. Netopalga kokkuleppe peamised riskid Netopalga kokkulepe on riskantne mõlemale poolele: Risk tööandjale Maksumäärade või maksuvaba tulu reeglite muutumisel kasvab palgafond automaatselt. Töötaja võib ühepoolselt…